Декларация купли продажи квартиры образец заполнения

Как заполнить 3-НДФЛ при продаже квартиры

По какой форме заполняется декларация 3-НДФЛ

Физлица при продаже имущества, и квартиры в том числе, за 2019 год отчитываются на обновленном бланке декларации 3-НДФЛ. Чиновники ФНС в очередной раз потрудились над изменениями формы, утвердив их приказом от 07.10.2019 № ММВ-7-11/506@. Указанная форма незначительно отличается от предыдущей, которая утверждена приказом ФНС от 03.10.2018 № ММВ-7-11/569@. Значительные правки законодатели внесли в бланк для отчета за 2018 год. Если раньше листы отчета обозначались буквенными символами (А, Б, В…), то с 2018 года бланк состоит из пронумерованных приложений, к некоторым дополнительно прилагаются расчеты.

ОБРАТИТЕ ВНИМАНИЕ! Бланк декларации от 2014 года в соответствующих редакциях понадобится налогоплательщикам при подаче декларации за предыдущие годы, например при сдаче корректировок.

В каких случаях заполнение 3-НДФЛ при продаже квартиры обязательно

При продаже квартиры 3-НДФЛ оформляется и сдается, если не превышен предельный срок владения имуществом. До 2016 года отчитываться перед контролерами по факту продажи и уплачивать налог было не нужно, если квартира находилась в собственности более 3 лет.

С 2016 года правила поменялись. Для имущественных объектов, приобретенных до 01.01.2016, 3-летний предельный срок остался прежним независимо от того, как они были приобретены — на основании приватизации, по договору купли-продажи, дарения, наследования и пр. Для объектов же, которые были приобретены после 01.01.2016, предельный срок владения увеличился до 5 лет. Однако данное увеличение не коснулось имущества:

- полученного по наследству или в качестве подарка от близкого родственника;

- приватизированного;

- переданного в соответствии с договором о пожизненном содержании.

Для всех перечисленных случаев предельным остается срок 3 года.

Выводы здесь следующие. Если квартира была унаследована в 2019 году, то начиная с 2024 года ее можно продать без «налоговых последствий». Если же жилье приобреталось в 2019 году по договору купли-продажи, то его можно продать без подачи декларации и уплаты налога только с 2025 года.

Как заполнить 3-НДФЛ при продаже квартиры: общие правила

Продавец квартиры заполняет и представляет декларацию налоговикам в следующем составе:

- титульный лист;

- раздел 1;

- раздел 2;

- приложение 1;

- приложение 6;

- расчет к приложению 1.

Титульник содержит данные о физическом лице (Ф.И.О., ИНН, дату и место рождения, информацию по документу, удостоверяющему личность, коды категории и статуса налогоплательщика и налоговой инспекции, куда представляется отчет (код)). Также здесь проставляются налоговый период и отчетный год, номер корректировки.

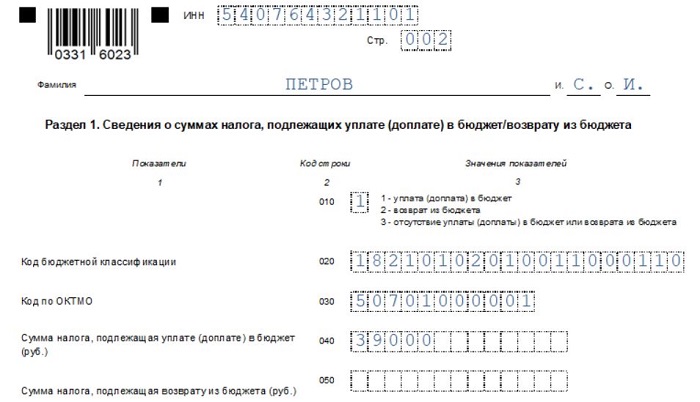

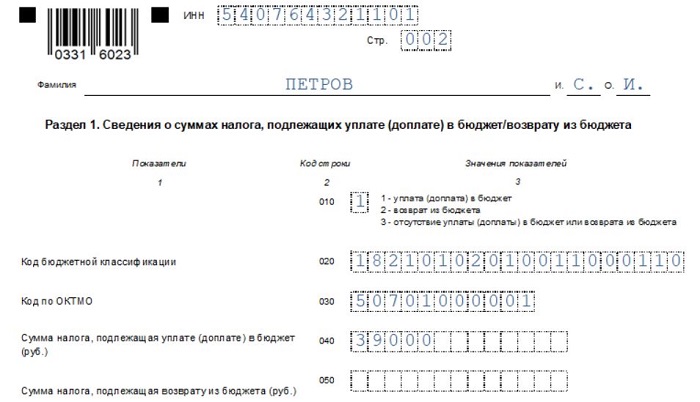

Раздел 1 содержит сведения о КБК, ОКТМО и сумме налога, подлежащей уплате в бюджет.

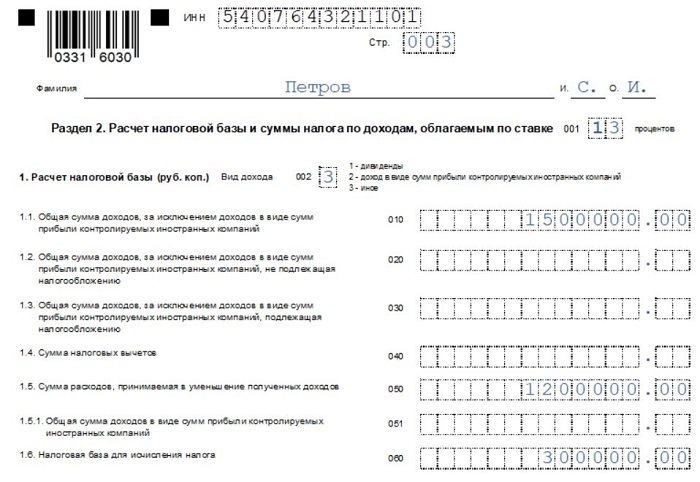

В разделе 2 приводится расчет налога на основании доходов из приложения 1 и расходов/вычетов из приложения 6.

Подробнее то, как вывести эту сумму обязательства без ошибок, мы разберем далее.

Нюансы заполнения в части доходов

Для отражения доходов в 3-НДФЛ при продаже квартиры понадобится заполнить приложение 1. В нем приводится следующая информация:

- ставка подоходного налога (13% или 30% в зависимости от статуса налогоплательщика) — в стр. 010;

- код вида полученного дохода — в стр. 020;

- если квартира продана юрлицу или ИП, то указываются ИНН, КПП (при необходимости), код по ОКТМО, название покупателя (Ф.И.О. предпринимателя) — в стр. 030, 040, 050, 060 соответственно;

- если квартира реализована физлицу без предпринимательского статуса, указывается только его Ф.И.О. — в стр. 060;

- общий размер дохода — в стр. 070;

- размер удержанного налога — в стр. 080, если удерживается налоговым агентом.

Отдельно остановимся на показателе из стр. 070, поскольку он переносится в раздел 2 для расчета налога. Сюда заносится сумма дохода из расчета к приложению 1.

ОБРАТИТЕ ВНИМАНИЕ! С 2016 года существует нюанс, позволяющий свести на нет махинации со сделками: когда стороны договариваются совершить сделку по одной цене, а в документах указывают более низкую стоимость для минимизации налога, который нужно заплатить продавцу. Стороны не могут установить договорную стоимость менее 70% от кадастровой. Если цена сделки окажется ниже, то доход будет равен этим 70% от кадастровой стоимости (так называемый понижающий коэффициент 0,7). Данная норма применима лишь к тем квартирам, по которым сделки совершались после 2016 года. О налоговых последствиях продажи квартиры по цене ниже кадастровой читайте здесь.

Для чего заполняется расчет к приложению 1

В данном расчете как раз и производится определение дохода от продажи недвижимости: налогоплательщик выясняет, от чего будет рассчитываться налог — от договорной стоимости или от кадастровой с учетом понижающего коэффициента.

В расчете приводятся кадастровый номер и кадастровая стоимость продаваемого объекта по стр. 010 и 020 соответственно. В стр. 040 указывается кадастровая стоимость, умноженная на корректирующий коэффициент 0,7.

ВАЖНО! Если кадастровая стоимость объекта не определена по состоянию на 1 января года, в котором была осуществлена продажа, то стр. 020 и 040 прочеркиваются.

Далее происходит сравнение показателей из стр. 040 и 030. Наибольший из них переносится в стр. 050. Исходя из величины показателя стр. 050 происходит расчет подоходного налога, ведь именно эта цифра переносится в стр. 070 приложения 1.

Особенности оформления в части расходов

Для отражения расходов/вычетов, связанных с реализацией квартиры, используется приложение 6.

Доходы от продажи квартиры продавец может уменьшить либо на фиксированный вычет в 1 млн руб. (подп. 1 п. 2 ст. 220 НК РФ), либо на сумму расходов, связанных с получением дохода от продажи — обычно это стоимость приобретения квартиры. Но если вычет в 1 млн руб. не нужно ничем подтверждать, то по расходам должны быть в наличии все корректно оформленные документы.

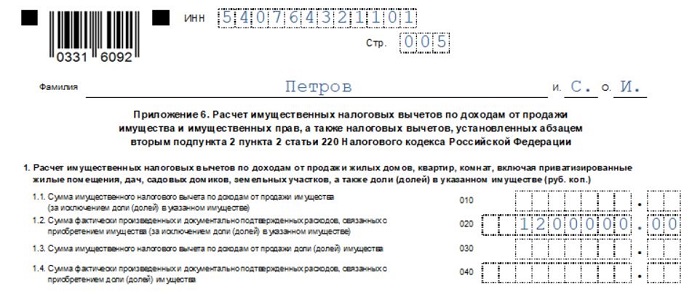

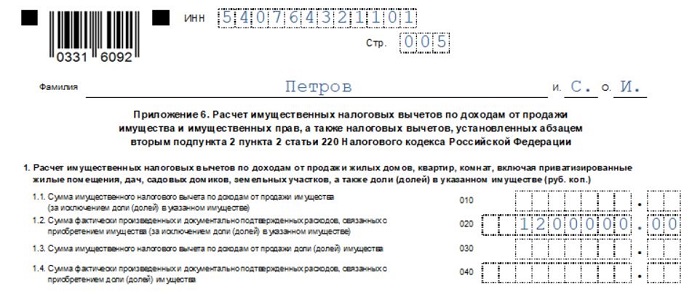

В приложении 6 заполняются (при наличии соответствующих данных):

- стр. 010 — если применяется фиксированный вычет при продаже всей квартиры;

- стр. 020 — если указывается размер понесенных ранее расходов;

- стр. 030 — если применяется вычет в 1 млн руб. при реализации долей квартиры;

- стр. 040 — если есть подтвержденные расходы, связанные с приобретением долей.

В стр. 160 показывается суммированная величина всех расходов и вычетов. Показатель из этой строчки переносится в раздел 2 для расчета налога.

Как поэтапно оформить декларацию при продаже квартиры

На основании примера заполним декларацию по подоходному налогу.

Иванов А. А. 11 января 2019 года продал квартиру Петрову В. В. за 2,4 млн руб. Кадастровая стоимость квартиры оценена в 1,9 млн руб. Жилье было приобретено в июне 2018 года за 2,2 млн руб. Поскольку квартирой Иванов А. А. владел менее 5 лет, ему предстоит отчитаться перед налоговой инспекцией и уплатить налог в бюджет.

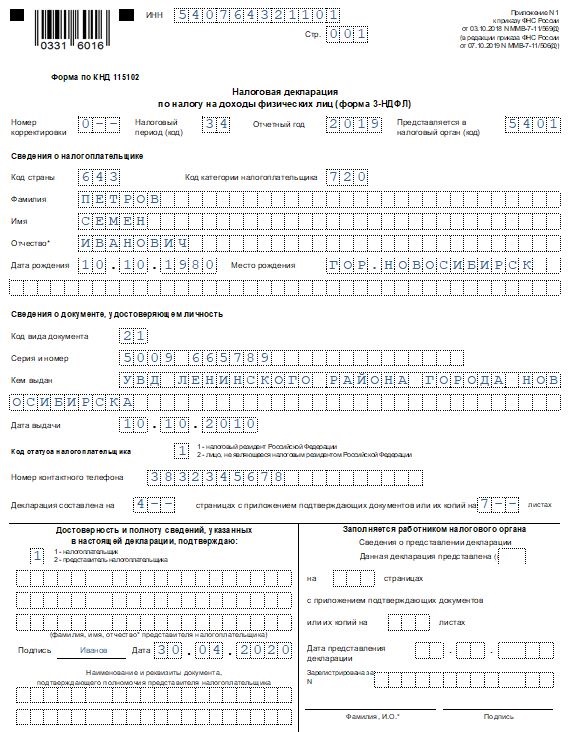

В начале Иванов А. А. заполнил титульный лист, где указал все свои данные.

Затем ему нужно определить, исходя из какой стоимости (договорной или кадастровой, умноженной на 0,7) будет происходить расчет налога.

В приложении 1 Иванов А. А. отразит договорную стоимость квартиры, поскольку она оказалась выше кадастровой с учетом коэффициента 0,7, указав при этом код дохода 01 в стр. 020.

В приложении 6 заполняется стр. 020, поскольку у Иванова А. А. есть на руках все подтверждающие приобретение квартиры в 2018 году бумаги (договор купли-продажи, расписка в получении денег от продавца и т. д.).

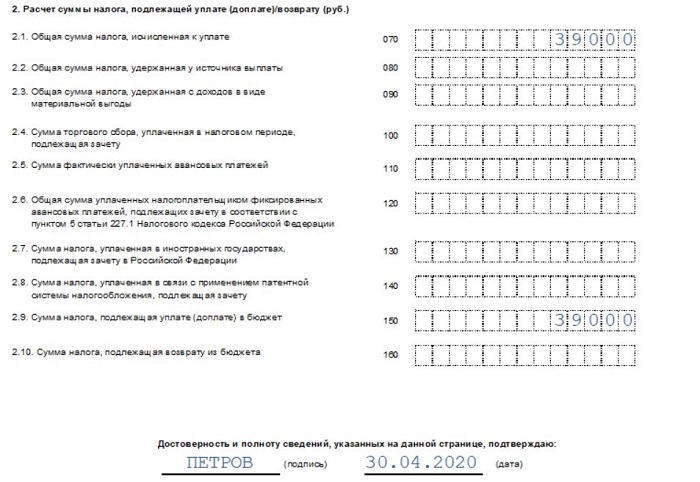

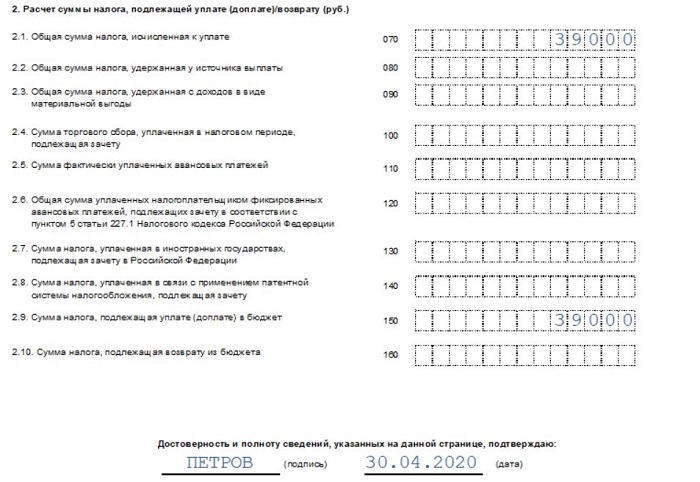

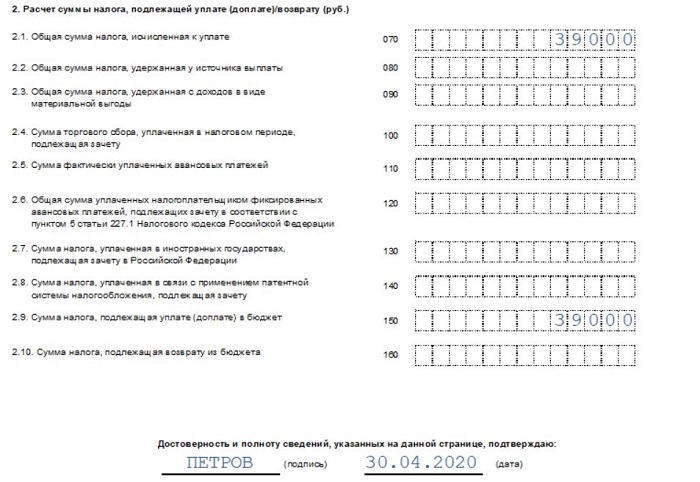

Раздел 2 оформляется следующим образом:

Итоговая цифра 26000 переносится в раздел 1.

Скачайте заполненную декларацию с пояснениями:

Сдаем заполненную декларацию 3-НДФЛ при продаже квартиры: сроки и способы сдачи

Итак, декларация заполнена. Теперь ее нужно передать в налоговую инспекцию. Причем обязательно подать 3-НДФЛ при продаже квартиры до 30 апреля года, следующего за годом совершения сделки. При просрочке на физлицо налагается штраф, который рассчитывается как 5% от суммы налога, заявленной в декларации, за каждый месяц просрочки. Минимальное наказание, которое придется понести, составляет 1000 руб., максимальное — 30% от величины налога, подлежащей уплате в бюджет.

Срок уплаты налога, определенного в отчете, установлен на 15 июля года, следующего за годом продажи.

Отправить отчетность в инспекцию разрешается на бумажном носителе или по ТКС. Для физлица без статуса ИП способ передачи декларации оставлен на его усмотрение.

Направлять отчет по форме 3-НДФЛ в общих случаях следует в ИФНС по месту жительства / постоянной регистрации.

Итоги

Подача декларации 3-НДФЛ при продаже квартиры и прочей жилой недвижимости в обязательном порядке осуществляется лицами, срок владения имуществом у которых не превысил трех или пяти лет (в зависимости от года приобретения недвижимости).

В декларации заполняются те страницы, где отражается доход налогоплательщика от продажи и заявляются вычеты в виде расходов, понесенных при приобретении жилья, либо предоставляемого законодательством 1 млн руб.

Сроки представления отчетности и уплаты налога утверждены как 30 апреля и 15 июля года, следующего за годом совершения сделки.

Подается отчетность по месту жительства/регистрации.

Передавать 3-НДФЛ при продаже имущества можно на бумаге или в электронном виде, например через личный кабинет налогоплательщика.

3-НДФЛ 2020: образец заполнения при продаже квартиры

Согласно Налоговому Кодексу Российской Федерации, физические лица, которые продали недвижимое имущество, должны отчитаться в ИФНС РФ по месту регистрации о полученных доходах. Также они обязаны оплатить подоходный налог. Его ставка для граждан России составляет 13%.

Отчет по форме 3-НДФЛ в 2020 году с целью декларирования доходов подают не позднее 30 апреля.

Его заполняют несколькими способами:

- в специальной программе «Декларация»;

- в личном кабинете налогоплательщика;

- на бланке, утвержденном ФНС РФ.

Стоит учесть, что с 2020 года изменились правила заполнения отчета. Были внесены коррективы в коды видов доходов, полученных от источников в РФ. Поменялись штрих-коды страниц.

Если налогоплательщик в 2019 году получил доход от продажи квартиры, он должен подать в ИФНС РФ по месту регистрации Налоговую Декларацию 3-НДФЛ. Но это правило применимо в том случае, если квартира была в собственности налогоплательщика менее 3-х лет. Если же он владел ею на протяжении длительного времени, он освобождается от оплаты НДФЛ и подачи отчета.

Также налогоплательщик вправе заявить на получение имущественного налогового вычета по доходам от продажи:

- воспользоваться вычетом в размере до 1 000 000,00 рублей;

- получить имущественный налоговый вычет с учетом затрат, понесенных на приобретение этой квартиры (должны быть предоставлены подтверждающие документы).

Если подтверждающих документов нет, можно воспользоваться имущественным вычетов в размере 1 000 000,00 рублей. При этом необходимо помнить, что заявить на налоговый вычет могут только официально трудоустроенные граждане, с доходов которых в течение налогового отчетного периода оплачивался подоходный налог.

Иванов А. С. в 2018 году приобрел квартиру стоимостью 1 800 000,00 рублей. В 2019 году он продает ее за 2 500 000,00 рублей. Квартира находилась в его собственности менее минимального срока (менее 3-х лет). Поэтому он должен с полученных доходов оплатить подоходный налог. Также он имеет право заявить на получение имущественного вычета по расходам на покупку этой квартиры. У налогоплательщика есть документы, подтверждающие траты. Следовательно, ему выгоднее воспользоваться вычетом по понесенным расходам.

2 500 000,00 — 1 800 000,00 = 700 000,00 рублей.

И уже из этой суммы оплатить НДФЛ в размере 13%.

В Налоговой Декларации заполняют такие листы:

- Титульный лист;

- Разделы 1 и 2;

- Приложение 1;

- Расчет к Приложению 1;

- Приложение 6.

При составлении отчета учитывают изменения, внесенные в Приказ ФНС РФ №ММВ-7-11/569@ от 03.10.2018 года (в редакции согласно Приказу №ММВ-7-11/506@ от 07.10.2019 года).

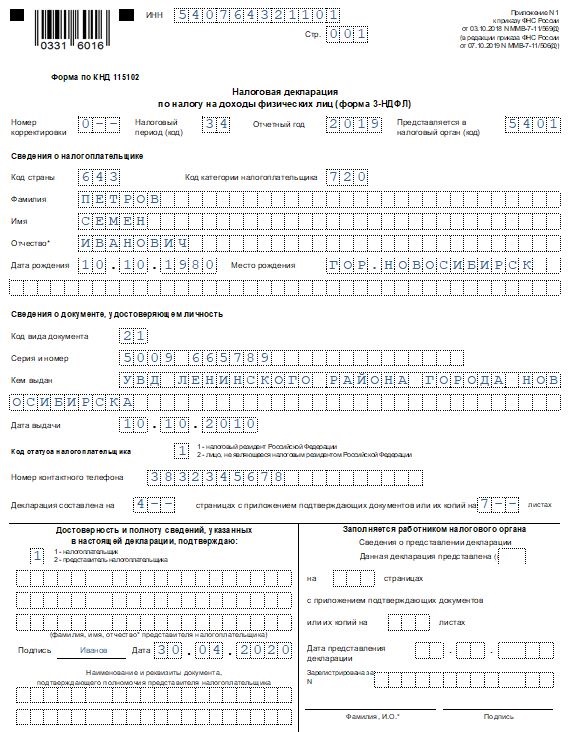

Образец заполнения 3-НДФЛ 2020 при продаже квартиры

Рассмотрим составление отчета на примере.

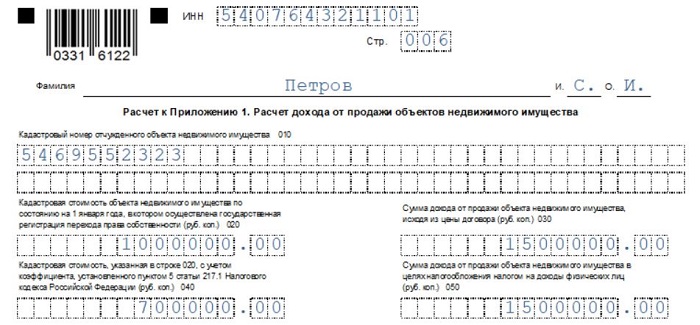

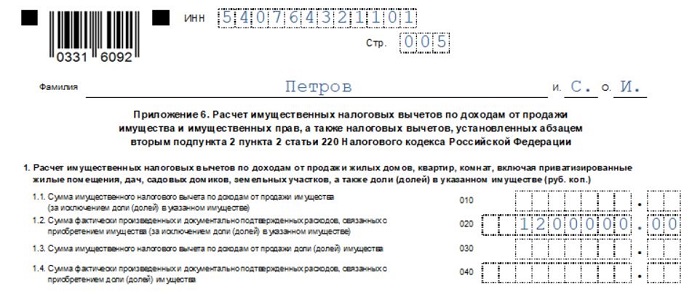

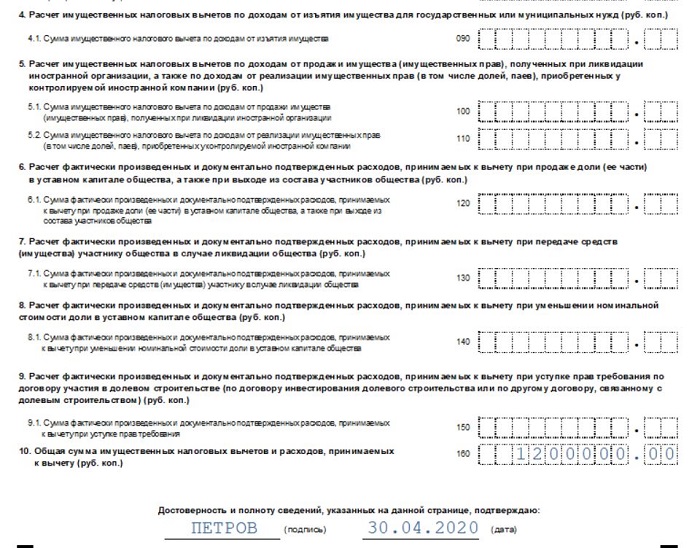

Петров С. И. в 2019 году продал квартиру за 1 500 000,00 рублей. В 2018 году он купил ее за 1 200 000,00 рублей. У него есть документы, подтверждающие траты денежных средств на покупку квартиры. Следовательно, он может заявить на получение имущественного вычета по понесенным расходам.

Заполняем Титульный лист:

- налоговый период;

- отчетный год;

- номер корректировки;

- ФИО налогоплательщика полностью;

- дата и место его рождения;

- паспортные данные или сведения о другом документе, удостоверяющем личности.

Указываем номер контактного телефона, а также кто именно подает отчет.

- в верхней части — ИНН налогоплательщика;

- номер страницы;

- ФИО налогоплательщика (фамилия и инициалы);

- строка 010 — код 1, если нужно оплатить/доплатить налог; код 3, если налог перечислять не надо;

- строка 020 — КБК для оплаты подоходного налога;

- строка 030 — ОКТМО;

- строка 040 — сумма НДФЛ, подлежащая оплате/доплате в бюджет.

В Разделе 2 в верхней части указывают ИНН налогоплательщика, фамилию и инициалы. Далее заполняют такие строки:

- 001 — налоговая ставка, по которой облагаются доходы;

- 002 — код «3»;

- 010 — сумма полученного дохода (из Приложения 1 стр. 070);

- 040 — размер имущественного вычета (при использовании вычета 1 000 000,00 рублей);

- 050 — сумма имущественного вычета (из Приложения 6 стр. 020);

- 060 — налоговая база;

- 070 — сумма налога, которую нужно оплатить/доплатить в бюджет;

- 150 — значение из строки 070.

В Приложении 1 в верхней части заполняют поле ИНН, указывают фамилию и инициалы налогоплательщика. Далее заполняют строки:

- 010 — налоговая ставка;

- 020 — код вида дохода (учитываем изменения);

- 030 — 050 — не заполняют, если покупателем является физическое лицо;

- 060 — ФИО покупателя полностью;

- 070 — сумма полученного дохода (из строки 050 Расчета к Приложению 1);

- 080 — не заполняют.

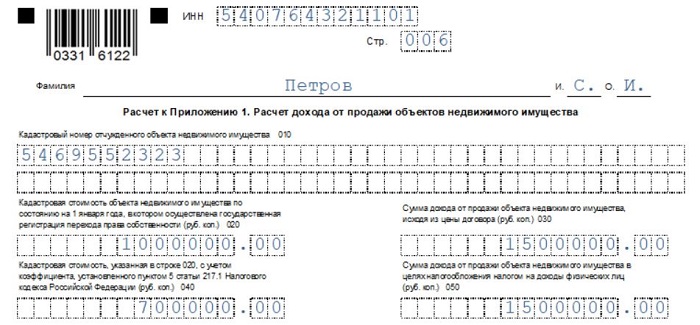

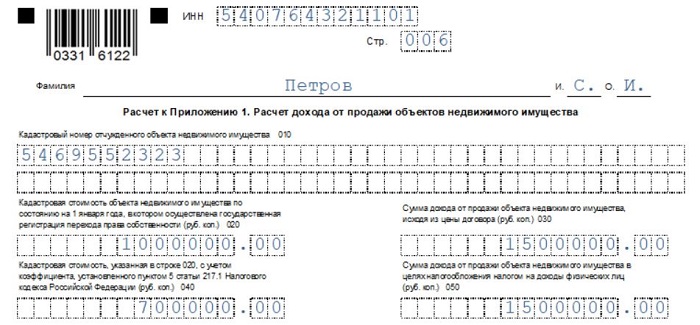

В Расчете к Приложению 1 также указывают ИНН, фамилию и инициалы налогоплательщика. Далее заполняют следующие строки:

- 010 — кадастровый номер объекта;

- 020 — кадастровая стоимость объекта;

- 030 — стоимость квартиры, указанная в договоре купли-продажи;

- 040 — кадастровая стоимость (из строки 020), умноженная на понижающий коэффициент;

- 050 — сумма дохода, подлежащая налогообложению.

В Приложении 6 прописывают фамилию и инициалы налогоплательщика, его ИНН. Заполняют такие строки:

- 010 — размер имущественного вычета;

- 010 — сумма расходов, которые связаны с покупкой квартиры;

- 160 — налоговый имущественный вычет (выбирают показатель, указанный в строке 010 или 020).

Заполнение 3-НДФЛ при продаже квартиры за 2019 год — инструкция и заполненный образец

Если в 2019 году продана квартира или иной объект недвижимости, то в 2020 году появляется обязанность по расчету и уплате подоходного налога с полученного дохода от покупателя, а также заполнению декларации 3-НДФЛ. Однако не всегда НДФЛ придется платить, а отчетность платить.

Если проданное жилье принадлежало продавцу менее 5 лет, то гражданин освобождается от налогообложения и сдачи декларации. В противном случае 3-НДФЛ нужно обязательно заполнить, в статье приведена инструкция по заполнению, а также можно скачать новый бланк и образец заполнения отчета при реализации объекта в 2019 году.

Когда нужно платить НДФЛ при продаже квартиры?

Все физические лица знают: появление дохода влечет за собой необходимость удержания с него подоходного налога и перечисление его в бюджет. С заработка по трудовым договорам НДФЛ платит работодатель. С дохода в виде получения оплаты за проданное имущество гражданин обязан заплатить налог сам в размере 13% от продажной цены.

Ст. 217.1 НК РФ содержит случаи, когда обязанность налогообложения доходов отсутствует:

- Если продавец владел недвижимостью не менее 3 лет, то п фамлатить налог и заполнять 3-НДФЛ не нужно, если это имущество получено по договору дарения или наследования от родственника; в порядке приватизации; по договору пожизненного содержания с иждивением, а также если в собственности нет второго объекта жилой недвижимости.

- Если продавец владел продаваемым недвижимым объектом не менее 5 лет во всех прочих случаях.

Если физическое лицо покупает квартиру и, не дождавшись истечения минимального срока владения, продает ее, то нужно подготовить декларацию 3-НДФЛ, в которой рассчитывает размер подоходного налога к уплате.

Декларация заполняется в году, следующем за годом реализации. Если квартира продана в 2019 году, то обязанность по сдаче 3-НДФЛ наступает в 2020 году.

По закону заплатить нужно 13 процентов от полученного дохода, если квартира продана по цене, не меньше чем 0,7 * кадастровую стоимость этой квартиры. Если же объект продан по низкой цене, ниже, чем 0,7 от кадастровой стоимости, то 13% придется заплатить с величины, равной 0,7*кадастровую стоимость.

То есть не получится искусственно занизить стоимость квартиры в договоре для уплаты меньшего размера налога.

Для продавцов недвижимости предусмотрен имущественный налоговый вычет, на который можно уменьшить размер полученной оплаты от покупателя перед налогообложением.

Имущественный налоговый вычет

Порядок предоставления имущественного вычета при продаже недвижимого имущества прописан в ст.220 НК РФ, согласно которой, у продавца есть выбор:

- воспользоваться вычетом в размере 1 млн. руб.;

- воспользоваться вычетом в размере расходов, понесенных в связи с приобретением продаваемого объекта недвижимости, этим вариантом можно воспользоваться, если сохранились документы, подтверждающие затраты.

Человек купил квартиру за 1 800 000 руб. в 2018 году, в 2019 году он ее продает за 2 500 000 руб.

Так как жилье находилось в собственности только один год, то нужно заплатить налог. При этом есть право на имущественный вычет в размере либо 1 000 000 руб., либо 1 800 000 руб. (расходы на покупку). Конечно, гражданину удобнее выбрать второй вариант, в этом случае база, с которой будут уплачены 13% составляет 2 500 000 — 1 800 000 = 700 000 руб., а сам НДФЛ к уплате составляет = 700 000 * 13% = 91 000 руб.

Как подать декларацию 3-НДФЛ — сроки и порядок подачи

Заполнить и подать декларацию нужно не позднее 30 апреля 2020 года в отношении квартир, проданных в 2019 году.

Сам налог можно перечислить позже — до 15 июля 2020 года.

Нарушение сроков влечет за собой штрафы, пени.

Способы передачи 3-НДФЛ в налоговую:

- бумажный (самостоятельно, отправить представителя с доверенностью, по почте);

- электронный (через сайт налоговой).

Способы заполнения для подачи бумажной декларация:

- взять бланк в отделении ФНС и заполнить вручную;

- распечатать бланк из интернета, проверить его актуальность на 2020 год и заполнить вручную;

- заполнить бланк из интернета на компьютере;

- заполнить в программе Декларация 2019.

Новая форма 2020

С 1 января 2020 года в силу вступили изменения, которые внесли в форму 3-НДФЛ ряд изменений — поменялись штрих-коды, изменились приложения 2, 5 и 7 — все изменения новой формы 3-НДФЛ за 2019 год.

Как заполнить, если жилье куплено в 2019 году — инструкция по заполнению

Налогоплательщик физическое лицо заполняет следующие листы в 3-НДФЛ:

- титульный;

- два первых раздела;

- приложение 1 и расчет к нему;

- приложение 6.

Указанные страницы обязательны для всех продавцом квартир или иного недвижимого имущества. Если продавец получал заработок от иностранных работодателей, то дополнительно составляется приложение 2.

Титульный лист

Для заполнения следует использовать данные из паспорта, свидетельства ИНН.

Следует определиться, в какое отделение подается 3-НДФЛ, обычно по месту жительства, номер ФНС вносится на титульном листе в правом верхнем углу.

Следует указать отчетный год, за который сдается декларация — 2019.

Пример заполнения титульного листа:

Раздел 1

Этот лист итоговый, заполняется последним после того, как рассчитан размер НДФЛ к уплате в разделе 2.

Здесь нужно обратить внимание на заполнение следующих строк:

- вверху ИНН — он должен быть проставлен на всех страницах декларации;

- вверху номер страницы по порядку, начиная с титульного листа;

- обязательно на всех страницах пишутся фамилия декларанта и инициалы;

- 010 — вносится цифра «1», если надо заплатить НДФЛ, если по итогам расчета платить не надо, то ставится «3»;

- 020 — КБК для уплаты НДФЛ;

- 030 — ОКТМО берется из классификатора;

- 040 — если есть обязанность по уплате, то вносится сумма (рассчитывается в разделе 2).

Раздел 2

Проводится расчет налоговой базы и НДФЛ к уплате. Данные для заполнения берутся с других страниц декларации. То есть сначала нужно показать доходы от продажи квартиры в приложении 1 и расчете к нему, далее рассчитать имущественный вычет в Приложении 6, после чего вести расчет базы и налога в Разделе 2.

Заполнить в разделе 2 декларации 3-НДФЛ нужно следующие поля:

- 001 — 13%;

- 002 — «3»;

- 010 — доход из стр.070 Приложения 1;

- 040 — имущественный вычет из стр.010 Прил. 6, если в качестве вычета принимается 1 млн.руб.;

- 050 — имущественный вычет из стр.020 Прил.6, если в качестве вычета берутся расходы на приобретения проданного объекта;

- 060 — база для исчисления НДФЛ, считается как показатель поля 010 минус показателя поля 040 (или 050);

- 070 — налог, подлежащий перечислению (13% от значения базы из стр.060);

- 150 — итог вычислений из стр.070.

Приложение 1

Данные о доходе, полученном от покупателя. Источником дохода в данном случае выступает лицо, купившее квартиру.

Заполнить страницу нужно следующим образом:

- вверху ИНН, номер листа и ФИО;

- 010 — ставка налога, который удержан с данного дохода (13% с зарплаты);

- 020 — код вида дохода из прил.3 к Порядку заполнения, коды изменены с 2020 г., актуальные коды можно посмотреть здесь: 01 — если налог платится с цены по договору купли-продажи, 02 — если налог платится с 0,7*кадастровую стоимость квартиры;

- 030-050 — не заполняются, если покупатель физическое лицо;

- 060 — ФИО покупателя полностью;

- 070 — доход — строка 050 расчета к прил.1;

- 080 — не заполняется.

Расчет к Прил. 1

Так как, кроме зарплаты от работодателя, в отчетном году человек получает дополнительный доход в виде оплаты за квартиру, то его нужно также отразить, для этого применяется отдельный предпоследний лист формы 3-НДФЛ — Расчет к Приложению 1.

Вверху на этом листе также заполняется ИНН, номер страницы, фамилия и инициалы.

Далее заполнить нужно следующие поля в декларации:

- 010 — кадастровый номер квартиры, которую продали в 2019 году;

- 020 — кадастровая стоимость на 01.01.2019 (если не определен законом для данной квартиры, то не заполняется);

- 030 — цена за квартиру по договору о продаже;

- 040 — 0,7 * кадастровую стоимость из стр.020;

- 050 — доход, который будет облагаться НДФЛ в связи с продажей квартиры (если значение поля 030 больше, чем 040, то вписывается показателя поля 030, в противном случае из поля 040).

Здесь нужно пояснить, что при продаже жилого имущества продавец обязан заплатить налог либо с продажной стоимости квартиры, либо с 0,7*кадастровую стоимость в зависимости от того, какой показатель больше.

Если цена по договору меньше, чем 70% от кадастровой стоимости, то платить налог нужно с 0,7*кадастр.стоимость.

Если цена по договору равна или больше 70% от кадастровой стоимость, то платить нужно налог от продажной цены.

Данное правило закреплено в п.5 ст.217.1 НК РФ.

Приложение 6

На странице декларации много полей для отражения данных, но заполнить нужно только три строки:

- 010 — размер имущественного вычета (не более 1 млн.руб.);

- 020 — расходы на приобретение проданного жилья, если они документально подтверждаются (не более продажной цены квартиры);

- 160 — вычет, который будет принят при налогообложении (продавец самостоятельно выбирает либо показатель стр.010, либо 020, в зависимости от того, какой вариант более выгодный).

Поля 030 и 040 предназначены для отражения аналогичных данных в отношении продажи долей недвижимости.

Остальные подразделы приложения 6 предназначены для отражения данных об иных видах имущественных вычетов.

Скачать бланк и образец

Также предлагаем ознакомиться с образцами декларации:

Полезное видео

Рекомендуем посмотреть видео об имущественном вычете при продаже квартиры с 1 января 2020 года:

Как правильно заполнить декларацию 3-НДФЛ при продаже квартиры (дома, земельного участка, дачи)?

Если вы продали квартиру, дом либо другую жилую недвижимость (например, дачный домик, комнату, земельный участок), то вам необходимо предоставить в налоговую инспекцию по вашему месту жительства декларацию 3-НДФЛ, в которой вам придется отчитаться о полученных от продажи доходах и заплатить причитающийся государству налог на доходы физических лиц. В статье рассмотрим заполнение 3-НДФЛ при продаже квартиры и иной жилой недвижимости. В конце статьи вы можете скачать бланк 3-НДФЛ, образец заполнения декларации вы найдете там же.

В каких случаях не нужно заполнять 3-НДФЛ?

|

Если квартира в вашей собственности 3 и более лет и ваше право владения квартирой зафиксировано в регистрационной палате.

Во всех остальных случаях необходимо заполнить декларацию 3-НДФЛ и рассчитать налог к уплате. Если квартира находила в долевой собственности, например, муж и жена владеют по ½ доли, то каждый из владельцев доли должен заполнить и подать декларацию, то есть и муж, и жена будут оформлять документ, каждый укажет по ½ от полученных от продажи доходов.

Срок сдачи 3-НДФЛ

Декларация подается в налоговый орган до 30 апреля года, следующего за годом продажи недвижимости (или другого имущества).

Если квартира или дом, например, проданы в 2014 году, то заполнить декларацию 3-НДФЛ нужно будет в 2015 году до 30 апреля.

Заполнение декларации 3-НДФЛ имеет определенный порядок, который мы рассмотрим ниже.

- заполнять можно вручную синей или черной пастой заглавными печатными буквами или на компьютере;

- помарки, ошибки и исправления не допустимы;

- стоимостные показатели отражаются в рублях и копейках, суммы налога в полных рублях;

- в одной клетке указывается только один символ, заполняется поле слева направо;

- пустые клетки заполняются прочерками.

|

Налоговая декларация 3-НДФЛ образец заполнения при продаже квартиры

Ниже мы рассмотрим, как заполнить декларацию 3-НДФЛ при продаже квартиры, но на самом деле этот же порядок заполнения применим и к продаже прочей недвижимости: дома, комнаты, дачного участка.

Декларация представляет собой достаточно объемный документ, содержащий 23 листа для заполнения: титульный лист с указанием информации о налогоплательщике на 2-х листах и 21 лист для указания информации о доходах и расчета НДФЛ.

Не стоит заранее пугаться, при продаже квартиры физическим лицом заполнять нужно далеко не все. При продаже недвижимости заполняется всего 6 листов: титульный лист (стр.1 и стр.2), Раздел 1 (стр.3), Раздел 6 (стр.8), лист А и лист Е.

Заполнение 3-НДФЛ начнем с титульного листа, затем перейдем к листам А и Е, после чего уже Раздел 1 и Раздел 6.

Титульный лист декларации по налогу на доходы физических лиц (форма 3-НДФЛ)

Заполненный титутльный лист декларации 3-НДФЛ

Заполнение НДФЛ-3 стр.1:

Номер корректировки: при первичной подаче ставим «0–», при внесении исправлений в первый раз – «1–», при последующих измененииях декларации ставится «2–», «3–», и т.д.

Налоговый период: указывается двузначный код периода «34», соответствующий календарному году, и цифрами указывается сам календарный код, за который заполняется отчет.

Налоговый орган: ставится код налоговой, в которую подаете 3-НДФЛ (по месту вашего проживания в РФ).

Налогоплательщик: ставится код налогоплательщика, для физического лица, отчитывающегося за свои доходы, ставится «760».

ОКАТО: код ОКАТО по месту жительства физического лица.

ФИО: следующие три поля предназначены для указания фамилии, имени, отчества в соответствии с паспортом.

Телефон: номер телефона для связи с налогоплательщиком.

Далее указывается количество заполненных страниц декларации и количество страниц приложенных документов.

Далее заполняется раздел слева про достоверность сведений: если подаете 3-НДФЛ сами, то ставите цифру «1» и пишите свои ФИО, ставите подпись и дату заполнения; если подаете через другое физическое лица, то ставите цифру «2» и указываете ФИО представителя, а также документ, подтверждающий полномочия представителя.

Заполнение НДФЛ-3 стр.2:

- фамилия, инициалы;

- дата и место рождения (наименование населенного пункта согласно свидетельству о рождении);

- сведения о гражданстве;

- код страны «643» для РФ;

- паспортные данные (код паспорта «21»);

- место жительства в РФ согласно подтверждающим документам (паспорт или документ, подтверждающий регистрацию), обратите внимания для жителей Москвы и Санкт-Петербурга строки «город» и «район» заполнять не нужно;

- для лиц без гражданства и иностранных граждан указывается место жительства за пределами РФ внизу страницы.

Заполнение Лист А 3-НДФЛ:

Прежде чем заполнить 1 и 6 разделы декларации 3-НДФЛ, внесем данные в лист А. Здесь указываются доход физического лица от продажи квартиры. Данные о доходах должны браться из договора купли-продажи недвижимости.

Вверху указывается фамилия и инициалы налогоплательщика.

Далее ставится ставка НДФЛ, по которой облагаются доходы от продажи квартиры – 13%.

В пункте 1 происходит расчет налога:

В полях 010-030 указываются сведения об источнике дохода, то есть в нашем случае покупателе квартиры. Если за проданную квартиру деньги вы получили от физического лица, то следует указать его ФИО и в поле 030 и ИНН в поле 010 (если есть). Поля 020 и 021 заполняются, если источником дохода выступили юридические лица.

Поле 040: ставится сумма дохода от продажи квартиры.

Поле 050: ставится сумма дохода, подлежащего налогообложению, то есть сумма дохода, уменьшенная на величину вычета.

Поле 060: указывается рассчитанная сумма налога, как 13% от значения в поле 050.

Поле 070: сумма удержанного налога, в нашем примере не заполняется.

Если источников выплаты дохода несколько, то на каждого указанные выше данные заполняются отдельно.

В пункте 2 указываются итоговые результаты по всем источникам выплат.

Поле 080: складываются все суммы полученных доходов, если источник выплаты один, то значение берется из первого поля 01.

Поле 090: складываются суммы облагаемых налогом доходов по всем источникам выплат.

Поле 100: аналогично для исчисленного НДФЛ.

Поле 110: суммарное значение удержанного НДФЛ.

Значение в поле для дохода, подлежащего налогообложению зависит от того, какой имущественный вычет положены вам при продаже квартиры, сведения об этом отражаются в листе Е.

Заполнение Лист Е 3-НДФЛ:

Для отражения вычетов от доходов, полученных при продаже жилой недвижимости, дачных домиков, садовых участков, необходимо заполнить пункт 1 листа Е.

При продаже квартиры, которой налогоплательщик владел менее 3-х лет, можно уменьшить облагаемую налогом сумму дохода на величину имущественного вычета, равного 1 млн. руб.

В поле 010 листа Е пишется сумма полученного дохода от продажи квартиры.

В поле 020 указывается сумма вычета в пределах 1000000 руб., при этом вычет не может быть больше суммы доходов, указанной в поле 010 (например, если вы продали квартиру за 800 000 руб., то имеет право указать вычет 800 000 руб.); а если вы продали квартиру за 1 200 000 руб., то можете указать вычет только 1 000 000 руб.).

В поле 030 пишется сумма дохода, полученного от продажи долей в недвижимости.

В поле 040 соответствующая сумма вычета, положенная при продаже долей.

В поле 050 сумма значений в поле 010 и 030.

В поле 060 сумма значений в поле 020 и 040.

Также доходы от продажи квартиры можно уменьшить не на вычет 1млн руб., а на фактические расходы, которые вы понесли при покупке этой квартиры. Уменьшать доходы на фактические расходы выгодно в том случае, если эти расходы больше 1 млн руб. Грубо говоря, если вы купили когда-то эту квартиру больше, чем за 1 млн руб. (например за 1 200 000 руб), владели ей менее 3-х лет и решили продать, например за 1 500 000 руб., то имеете право уменьшить доходы, с которых будет рассчитан НДФЛ, не на вычет 1 млн руб., а на фактические расходы по приобретению 1 200 000 руб., что, конечно, вам будет выгодно.

Но тут надо иметь в виду, что фактические расходы должны быть документально подтверждены, должен быть договор купли-продажи, а также документы, подтверждающие оплату квартиры.

В поле 070 указывается сумма доходов при продаже квартиры.

В поле 080 указывается сумма ваших расходов при покупке этой квартиры (документально подтвержденных).

В поле 090 указывается сумма полей 050 и 070.

В поле 100 – сумма полей 060 и 080.

Пункт 2 и 3 заполнять не нужно. В пункте 2 необходимо заполнить сведения при заполнении 3-НДФЛ при продаже автомобиля и иного имущества.

В пункте 4 указываются итоговое значение суммы вычетов, при продаже квартиры оно будет соответствовать значению в поле 100.

После того, как листы А и Е заполнены, следует перейти к разделу 1.

Раздел 1.

В этом разделе рассчитывается налоговая база и сам налог на доходы физических лиц (НДФЛ).

010 – общая сумма дохода из поля 080 листа А.

030 – совпадает с суммой, указанной в поле 010 этого раздела.

040 – сумма вычета, переносится из поля 190 листа Е.

050 – налоговая база, получается как разность строк 030 и 040.

060 – сумма НДФЛ, полученная, как 13% от налоговой базы в строке 050 этого раздела.

110 – сумма налога из поля 060.

Раздел 6.

Заполнение декларации 3-НДФЛ закончим внесением конечных данных в раздел 6.

На основании расчета, произведенного в разделе 1, заполняются поля раздела 6.

010 – для уплаты налога ставится «1».

020 – код бюджетной классификации (кбк), для НДФЛ 18210102010011000110.

030 – код ОКАТО по налоговой инспекции, в которую подаете декларацию.

040 – НДФЛ, подлежащий уплате в бюджет.

Заполнение декларации 3-НДФЛ завершено. Образец заполнения 3-НДФЛ можно посмотреть ниже. Данный пример заполнен при продаже квартиры в 2014 году за 1000000, имущественный вычет положен 1000000 руб. Данную декларацию необходимо сдать в налоговый орган до 30 апреля 2015 года. Обратите внимание таким образом 3-НДФЛ заполняется именно при продаже жилья, если же вы купили квартиру, то для получения имущественного вычета вам также нужно заполнить декларацию, о том, как это сделать правильно, читайте в статье: “Заполнение 3-НДФЛ для получения вычета при покупке квартиры“.

Скачать декларацию 3-НДФЛ

Также советуем прочитать статью “3-НДФЛ за 2014 год“.

Видео-урок “Заполнение декларации 3-НДФЛ”

В данном видео-уроке подробно разобран пример заполнения декларации 3-НДФЛ.

Что нужно знать про льготное налогообложение при покупке и продаже квартиры в одном году? Пример расчета НДФЛ

Если квартира приобретена 5 лет назад и больше – собственник получает налоговую льготу в виде полной отмены НДФЛ.

Иногда отмена допускается после 3 лет владения недвижимостью. И даже купленные в один год квартиры могут получить льготное налогообложение, о котором следует знать.

В статье подробно рассмотрен вопрос покупки и продажи квартиры в рамках одного года, даны разъяснения по данному вопросу.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа . Это быстро и бесплатно !

Налоговый период при совершении сделок

Когда совершаются сделки по покупке и продаже квартиры в одном календарном году, отчёт в налоговой инспекции будет проводиться в одном налоговом периоде с приложением декларации 3-НДФЛ. Налог не удерживается в следующих случаях:

- Жилое помещение было в собственности более 5 лет.

- Жильё куплено до 1.01.16 г. и было в собственности более 3 лет.

- Оно получено в собственность по приватизации, в дар, по наследству или по договору ренты и было в собственности более 3 лет.

- Его стоимость меньше, чем 1 миллион.

В остальных случаях, в том числе – при покупке одной квартиры в один и тот же год с её продажей, или, когда одна квартира продана, а вторая сразу же куплена, налог следует уплатить, следуя нормам статьи 220 НК РФ. Однако здесь возможны случаи взаимозачёта, когда имущественным вычетом, полученным при покупке жилья, погашается налоговое обязательство по его продаже.

Имущественный вычет при приобретении жилья

Объём этой льготы может достигать 13% от цены до 2 000 000, что составит 260 000 рублей. Сверх этой суммы льгота не действует. Имущественный возврат можно получить только при следующих условиях:

- Льгота ранее не была исчерпана на покупку другого объекта.

- Продавец не является близким родственником покупателя квартиры или членом его семьи.

- Покупатель является налогоплательщиком РФ.

На вычет не имеют права неработающие граждане, в том числе – пенсионеры, студенты очных отделений, так как возврат осуществляется за счёт уплаты НДФЛ.

Для удобства рассмотрим начисление вычета на примере: Покупатель в марте 2019 года совершил сделку и приобрёл квартиру по цене 3 000 000 рублей. Он получил право на имущественный возврат с суммы 2 000 000 рублей в размере 13%, что составило 260 000 р.

Налогообложение при реализации жилья

На примере расчет выглядит следующим образом: Приобретённую в марте квартиру собственник продал в августе 2019 года. Цена объекта осталась той же – 3 000 000. Налог исчисляется с учётом имеющейся льготы (вычет 1 000 000), с 2 000 000 рублей в размере 13%. Удержание составило сумму, положенную к оплате в 260 000 р.

Пример расчета

Так как для сделок купли и продажи, совершённых в одном календарном году, предусматривается возможность одновременного включения сведений о них в одну декларацию, возможно погашения налоговых обязательств суммой имущественного вычета:

- Если сумма одинаковая – обязательство по уплате может быть полностью аннулировано.

- Когда удержание налога с продажи превышает сумму возврата – придётся довложить из личных сбережений, полученных по сделке.

- А если имущественный возврат больше – остаток можно получить после проведения взаиморасчёта.

В нашем примере, когда квартира была куплена, и вскоре продана за одну и ту же цену в 3 000 000, сумма вычета и удержания совпадают и составляют 260 000 р. Соответственно, налог платить не придётся.

Если собственник сбавит цену на квартиру, продав её за 2 700 000, то удержание будет произведено с суммы в 1 700 000 и начислено в сумме 221 000 рублей. Так как между вычетом и удержанием появляется разница: 260 000 – 221 000 = 39 000, то участник сделок со своим имуществом, вправе получить её в полном объёме.

При условии повышения цены квартиры при продаже, ситуация складывается следующая. Например, цена по ДКП составила 3 300 000 рублей. К удержанию будет начислено 13% от 2 300 000, что составит 299 000. В данном случае удержание превышает вычет, разница выявляется согласно расчетам: 299 000 – 260 000 = 39 000. Полученную разницу потребуется уплатить в ФНС.

Оформление декларации

- если расход превышает доход;

- если при взаиморасчёте налог погашается полностью.

Декларация заполняется в соответствии с установленной формой 3-НДФЛ. Подать её можно как на бумажном, так и на электронном носителе.

Где взять форму?

Форма документа является унифицированным бланком КНД 1151020. Она утверждена Приказом ФНС России от 03.10.2018 № ММВ-7-11/569.

- Бумажный вариант можно получить в территориальном отделении ФНС по месту подачи отчёта.

- Электронный вариант можно получить в соответствующей программе на официальном сайте ФНС.

Общие требования

Обязательство налогоплательщиков о подаче декларации содержится в нормах п. 4 статьи 228 и статьи 229 НК РФ. Согласно им, заполняющее документ лицо, обязано внести:

- сведения о себе;

- все доходы и расходы за отчётный период, с указанием кодов;

- указать источники доходов и расходов;

- дать сведения о лицах, с которыми проводились сделки;

- указать налоговую сумму, положенную к выплате.

Обязательно нужно приложить всю имеющуюся документацию по предмету доходов и расходов, полученных и понесённых по сделке. На продажу квартир, приобретённых с 2016 года, дополнительно указывается кадастровая стоимость объекта, если она на него установлена.

Перечень прилагаемых документов

- паспорт налогоплательщика;

- ИНН налогоплательщика;

- ДКП по сделкам купли и продажи;

- выписку из ЕГРН.

Документы удостоверяются нотариально, если пересылаются по почте. Если они подаются лично, то удостоверить их можно непосредственно в отделении ФНС.

Когда и куда подаётся заполненная декларация?

До 30 апреля года, следующего за годом покупки и продажи квартиры, нужно подать налоговую декларацию по форме 3-НДФЛ, согласно п.1 статьи 229 НК РФ. Предварительно рассчитав сумму, назначенную к выплате, её следует внести в документ, а затем оплатить до начала июля текущего года.

Бланк 3-НДФЛ подают в отделение ФНС по месту регистрации налогоплательщика. Если ему требуется изменить территориальное отделение, то нужно подать заявление начальнику отделения, с указанием сведений о налогах. Бумага подаётся в общий отдел учреждения.

Как заполнить форму?

Действующая форма документа продавцом квартиры заполняется на 6 листах. Это листы:

- титульный;

- раздел 1;

- раздел 2;

- приложение 1;

- приложение 6;

- расчёт к приложению 1.

- фамилия, имя, отчество (Иванов Иван Петрович);

- дата и место рождения (населённый пункт);

- паспортные данные (серия, номер, дата выдачи, кем выдан);

- контактный телефон налогоплательщика.

Кроме этого указывается отчётный год, а также в зашифрованном виде вносятся коды:

- налогового периода;

- налогового органа;

- страны;

- наименования налогоплательщика;

- ОКТМО, который узнаётся у инспектора ФНС.

Лист А

Заполняется лист А, в который вносят:

- код дохода;

- ставка НДФЛ;

- сведения о лице, от которого получен доход;

- размер дохода.

Налог рассчитывается самостоятельно. Для его расчёта заполняется приложение 1. Здесь расчёт налога может производиться по усмотрению налогоплательщика.

Например, он продал квартиру по цене 2 010 000, указанной в ДКП. Но она дешевле кадастровой стоимости больше, чем на 30%, так как кадастровая стоимость составляет 3 573 500 рублей, а 70% от неё составит 2 501 450 рублей. Значит, оплату следует произвести с большей суммы: не с цены, указанной в ДКП (2 010 000), а с кадастровой стоимости – 3 573 500.

Если налогоплательщик резидент РФ, то сумма налога должна рассчитываться следующим образом: 3 573 500 – 1 000 000 = 2 573 500. От них находится 13%, это 334 555 рублей, которые вносятся в декларацию.

Удержание производится с той суммы, которая больше, а не меньше.

Приложение 6

Покупка квартиры отражает понесённые расходы, а значит – вносится в приложение 6. Заполняются следующие строки:

- 010 – для фиксированного вычета;

- 020 – для ранее произведённых расходов;

- 030 – вычет 1 000 000;

- 040 – при приобретении долей.

Все внесённые данные должны подтверждаться платёжной документацией. После их внесения суммируются понесённые расходы, которые влияют на сумму налога, представленную к оплате.

Возможные нюансы

При продаже долевой собственности дополнительно заполняется лист Д-2 в разделах 030 и 040. Если заполняющее лицо имеет право на иные виды вычетов, помимо квартиры, их также следует указать.

Также в данный спектр расходов могут войти траты на ремонт квартиры, если он производился, и на другие платежи, способствующие приобретению неотделимых улучшений. Они суммируются к стоимости квартиры при продаже и могут выступить в качестве суммы расходов, снижающих стоимость.

Что делать, если обнаружили ошибку?

Нужно взять новый бланк и заполнить его надлежащим образом. Бланки с помарками передавать в налоговую нельзя. Если ошибка «ушла» на проверку, ничего страшного – декларацию вернут и дадут срок на исправление ошибки.

Если в течение одного года была продана и куплена квартира, то отчёт по обеим сделкам нужно сдать в одном налоговом периоде. Налоговая декларация подаётся по месту проживания налогоплательщика. Расчёт налога для удержания рассчитывается самостоятельно, а при возможности взаимозачёта он может аннулироваться.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта